比特币今年 9 月必然下跌? Coinbase 报告破除「季节性迷思」

作者: David Duong ,Coinbase 全球研究主管

编译:Tim,PANews

总览

我们认为,在韧性充足的流动性环境、有利的宏观条件以及友善监管政策的推动下,加密牛市在 2025 年第四季初仍有发展空间。我们特别认为比特币将继续超越市场预期,因为它能直接从现有的宏观顺风中获益。也就是说,除非能源价格出现剧烈波动(或其他可能对通膨趋势产生负面影响的因素),否则扰乱当前美国货币政策路径的直接风险实际上相当低。同时,加密货币储备公司的技术性需求将持续为加密市场提供强力支撑。

然而,季节性因素始终萦绕在加密市场上空。历史数据显示,2017 年至 2022 年间比特币兑美元价格连续 6 年都在 9 月下跌。虽然这种趋势让许多投资人认为季节性因素对加密货币表现有显着影响,但该假设在 2023 年和 2024 年并不成立。事实上,我们的研究表明,由于样本量过小且可能存在的结果範围过大,这类季节性指标的统计有效性十分有限。

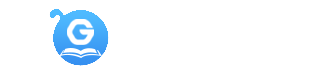

加密市场一个更显着的问题在于,我们目前处于加密货币储备公司週期的早期还是晚期。截至 9 月 10 日,公开上市的加密货币储备公司持有超过 100 万枚比特币(价值 1100 亿美元)、 490 万枚以太坊(价值 213 亿美元)以及 890 万枚 Solana(价值 18 亿美元),而后期入场者已开始瞄準风险梯度更低的代币。我们认为目前正处于週期内的 PvP 阶段,这一阶段将持续推动资金流向大型加密货币。但同时,这也很可能预示着小型加密货币储备参与者将迎来整合前兆。

保持建设性展望

今年年初时,我们曾认为加密市场将在 2025 年上半年触底,并在 2025 年下半年创下历史新高。这一观点在当时与市场共识相左,当时市场参与者对潜在经济衰退心存忧虑,质疑价格上涨,并对复甦週期存有困惑。然而,我们认为这些观点存在误判,并坚持我们的宏观经济展望。

进入第四季度,我们对加密市场保持建设性展望,预计将继续受到强劲流动性、有利的宏观经济环境以及鼓舞人心的监管进展的支撑。在货币政策方面,我们预期联準会将在 9 月 17 日和 10 月 29 日两次实施降息,因为美国劳动市场已充分显现疲软迹象。我们认为这不但不会形成局部高点,反而将启动场外闲置资金。事实上我们在 8 月就曾指出,利率下调可能推动货币市场基金中 7.4 兆美元存量资金中的相当一部分结束观望状态入场。

儘管如此,若当前通膨轨迹发生重大转变,例如能源价格回升,将对此前景构成风险。(注:我们认为关税的实际风险远低于一些观点所预估的水平。)然而,OPEC+产油国联盟近期已同意再度提高石油产量,而全球石油需求正显现放缓迹象。不过,加强制裁俄罗斯的可能性也可能推高油价。目前我们预期油价不会突破使经济陷入滞胀的临界点。

加密货币储备故事未完,竞争进入白热化

我们认为,加密货币储备的技术性需求预计将为加密市场提供持续支撑。事实上,加密资产储备现像已到达关键分水岭。我们既不再处于过去 6-9 个月所呈现的早期採用阶段,也不认为这一趋势即将终结。相反,我们已经进入所谓的「PvP 阶段」,这是一个竞争性阶段,成功越来越取决于执行能力、差异化和时机把握,而非简单模仿 MicroStrategy 的策略。

确实,早期入场的机构如 MicroStrategy 曾享有较资产净值(NAV)大幅溢价的优势,但竞争加剧、执行风险与监管限制已导致资产净值折价现象。我们认为早期参与者所享有的稀少性溢价已然消散。儘管如此,专注比特币的加密货币储备公司目前持有超 100 万枚 BTC,约佔该代币流通供应量的 5% 。同样,顶尖的以太坊储备公司共持有约 490 万枚 ETH(价值 213 亿美元),佔 ETH 总流通供应量的 4% 以上。

8 月曾有报导称,154 家在美国上市的公司已筹集约 984 亿美元用于 2025 年购买加密货币,较年初前 10 家公司筹集的 336 亿美元大幅增长(基于 Architect Partners 数据)。对其他代币的资本投入也在成长,尤其是 SOL 和其他山寨币。(Forward Industries 最近筹集了 16.5 亿美元,用于资助由 Galaxy Digital 、 Jump Crypto 和 Multicoin Capital 支持的 SOL 加密货币储备公司。)

加密货币储备公司的疯狂成长已引来日益严格的审查。事实上,近期报告显示纳斯达克正在收紧对加密货币储备概念股的监管,要求特定交易必须获得股东批准,并倡导加强资讯揭露。但纳斯达克明确表示,尚未就此特别发布任何正式的新规公告。

目前,我们认为加密货币储备公司週期正在趋于成熟,但既不属于早期也不属于晚期阶段。在我们看来,轻鬆赚钱和保证获得账面净值溢价的时代无疑已经结束,在这个 PvP 阶段,只有那些纪律最严明、战略定位最精準的参与者才能脱颖而出。我们预期加密市场将继续受益于前所未有的资本流动,这些资金正从传统投资工具转向加密领域,从而提升投资回报。

冒着季节性的风险?

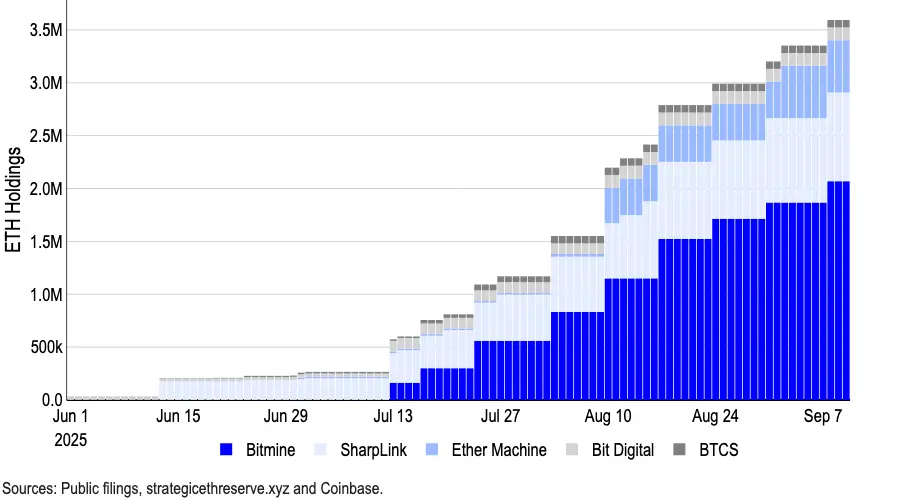

同时,季节性疲软的问题持续佔据加密市场参与者的心智。 2017 年至 2022 年间,比特币价格连续 6 年均在 9 月对美元贬值,过去 10 年该月份平均收益率为-3% 。这给许多投资者留下「季节性因素显着影响加密货币表现,9 月往往是持有风险资产不利时期」的印象。然而若依据这种认知进行交易,其在 2023 年与 2024 年两个年度均会被证伪。

确实,我们认为月度季节性并非比特币特别有用的交易讯号。无论是频谱分析、逻辑比值比、样本外预测、伪实验重排检定或控制变数测试,所有结果都传递相同讯息:在统计层面上,月份并不是预测比特币月对数收益率正负方向的可靠指标。(注:我们使用对数收益率来衡量几何成长或複合成长,因其能更能反映长期趋势并兼顾比特币较高波动性的特性。)

以下测试发现「日曆月份」对于预测比特币对数收益率的月度讯号不可靠:

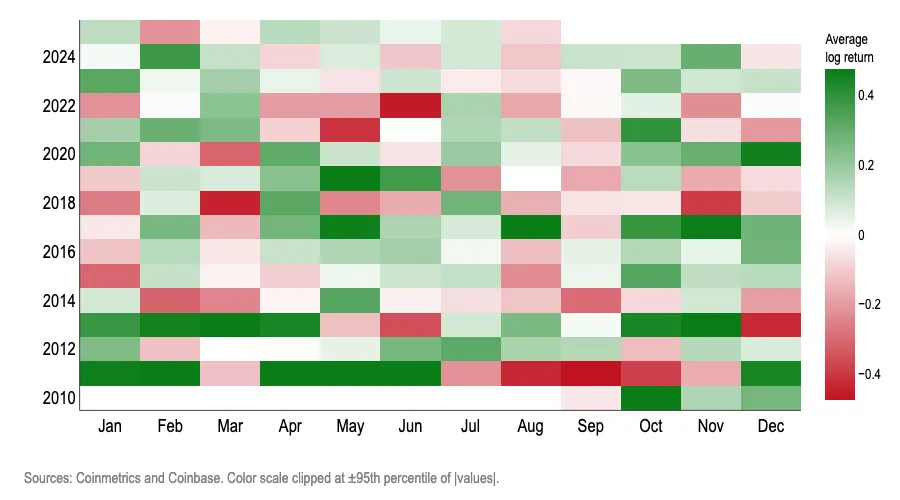

1.Wilson 信赖区间:图表 3 显示,在考虑小样本不确定性后,没有任何月份能跨越显着的季节性预测门槛。那些看似「偏高」(2 月/10 月)或「偏低」(8 月/9 月)的月份,其误差线不仅与整体平均值相互重叠,彼此之间也存在交集,这表明数据波动属于随机方差现象,而非持续的日曆效应。

- 每个点代表 BTC 在该月以涨幅收尾的比率;垂直线、条形表示 95% 威尔逊置信区间带,这是适用于小样本数据的统计方法,因为每月仅包含约 12-13 个数据点,该区间能为此类小样本提供更準确的不确定性阈值。

- 虚线表示整体上升率的平均值。由于我们同时观察 12 个月的数据,因此採用 Holm 多重检定校正法,以避免单月偶然数据被误认为规律性变化。

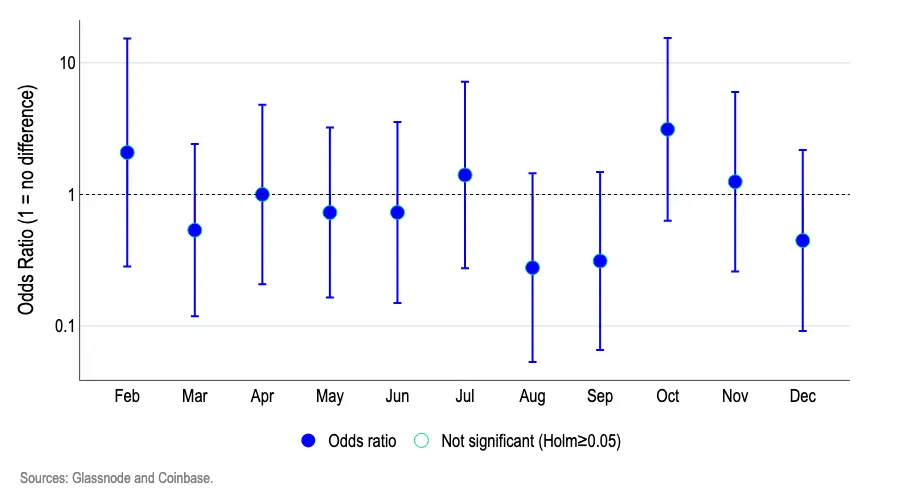

2. 逻辑迴归分析:我们採用逻辑迴归模型来检验某些月份相比基準月份(一月)是否更有利于比特币上涨或下跌的机率。图表 4 显示,各月份的优势比大多集中在 1.0 附近,更重要的是,其 95% 信赖区间均跨越 1.0 此临界值。

- 数值为 1.0 表示「获得正对数回报率的机率与 1 月份持平」,高于 1.0 表示「机率更高」,低于 1.0 表示「机率更低」。

- 例如,比值比为 1.5 大致意味着「上涨月份的几率比一月高出约 50%」,而 0.7 则意味着「约低 30%」。

由于大多数置信区间带穿越了 1.0 的参考线,且经过 Holm 多重检定调整后未显示任何月份具有统计显着性,我们无法断定「日曆月份」是预测比特币对数收益率方向的有效指标。

3. 样本外预测:在每一步中,我们只使用截至该月的资料重新估计两个模型(初始时使用一半资料集进行训练):

- 基準模型是一个仅含截距的逻辑模型,它仅预测一个恆定机率,该机率等于迄今为止正向回报月份的历史佔比(即基础比率)。

- 月曆月份模型是一种包含月份虚拟变数的逻辑迴归模型,其基于历史月份的表现特徵来预测当前日曆月出现上涨月份的机率。

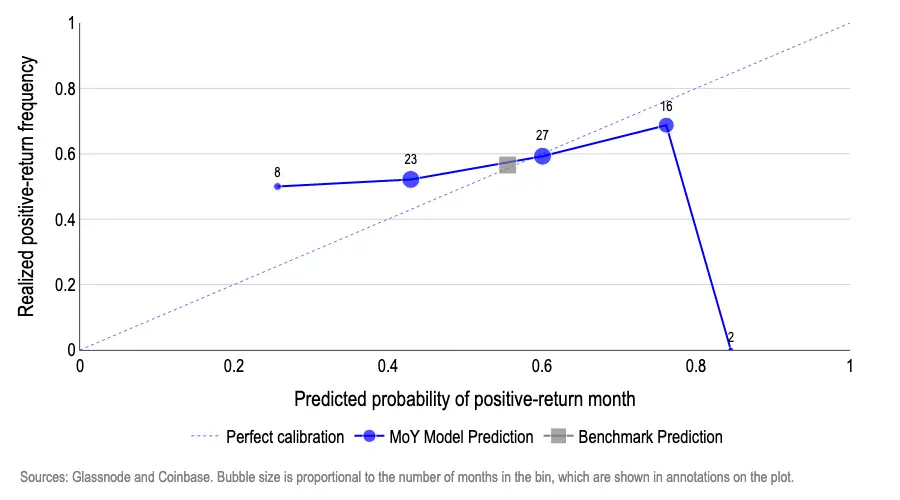

我们的研究结果展示于图表 5 中,其中:(1) 横轴代表正对数收益月份的预测机率;(2) 纵轴代表实际实现正收益的月份佔比。在绘製预测值时,一个完全校準的模型其资料点应沿着 45 度线分布,这意味着当模型预测出现「上涨月份」的机率为 50% 时,实际应有 50% 的月份实现上涨。

月环比模型出现显着偏差。例如:

- 当预测上涨机率约为 27% 时,实际频率却达到 50% 左右(过于悲观);约 45-60% 的预测仅大致準确。

- 在高数值区间存在过度信赖现象,例如,预测值约为 75% 时实际发生约 70%,而在极端区间,预测值高达约 85% 却实际发生率为 0% 。

相较之下,始终採用历史基础机率(约 55-57% 的月度上涨几率)作为预测基準的模型,其预测结果落在 45 度线附近且几乎不发生偏移,这源于比特币月度上涨机率在时间维度上保持相对稳定。简而言之,这项结果显示日曆月份在外样本预测几乎不具备预测能力。

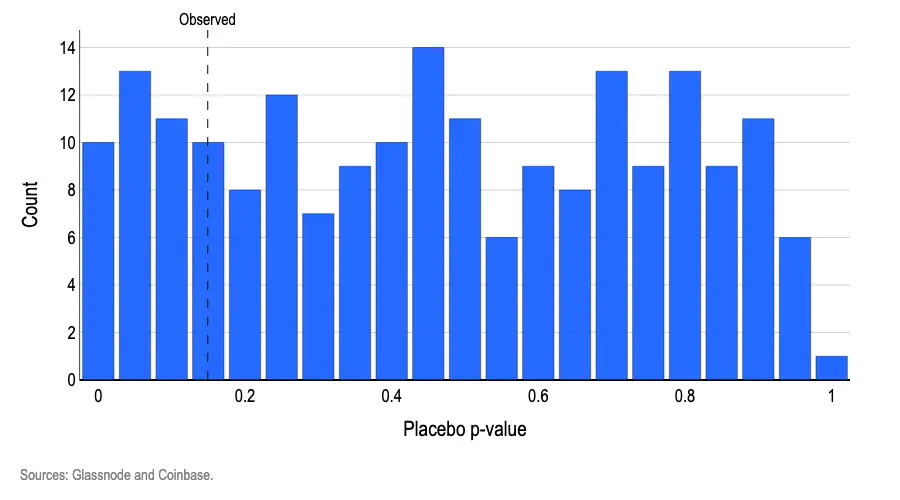

4. 伪实验重排检定:为验证「月份标籤」是否有助于判断正负对数收益率的差异,我们採用月份虚拟变数的简单逻辑模型进行拟合,并透过组内联合检定(标準似然比联合检定)判断这些虚拟变数是否比无月份基準模型具有更好的拟合效果。所得的观测 p 值为 0.15,这表示即使月份因素实际无关,也有约 15% 的机率会随机出现至少如此显着的模式。随后我们对月份标籤进行了数千次随机重排,每次重排后都重新进行相同的联合检定。

因此,我们发现约 19% 的随机排列产生的 p 值与观测到的 p 值一样小或更小(图表 6)。

简单来说,该结果在纯随机性条件下十分常见,这进一步印证了「不存在月份讯号」的结论。若要使月份标籤具有统计有效性,需满足两个条件:真实资料的联合检定结果 p 值应小于 0.05,且透过随机置换产生的资料中,p 值低于该门槛的案例比例不得超过 5% 。

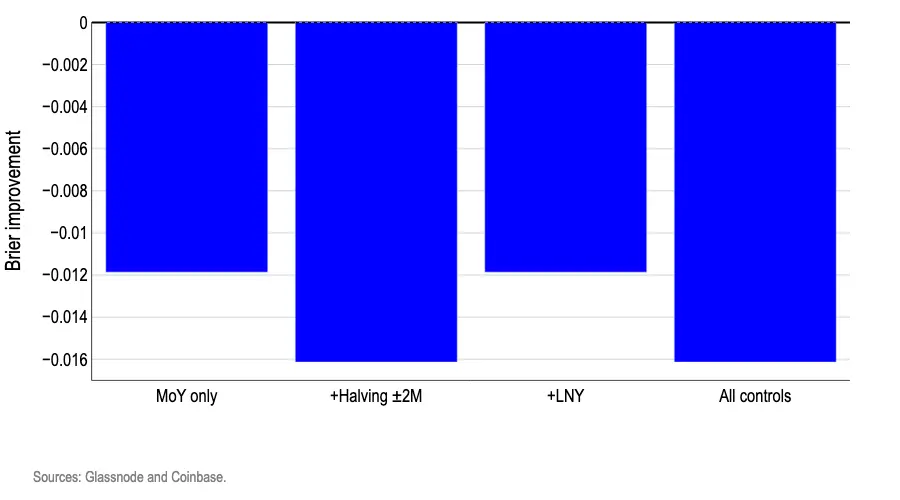

5. 控制变数:加入现实日曆标誌并不能解锁可交易的边际优势,反而通常会使涨跌讯号预测效果更差。我们採用相同的月份虚拟变数重新评估了「月度上涨机率」,随后加入两个重大事件的现实控制变数:这些事件 1) 可能影响比特币对数收益率,2) 每年发生时间不固定于特定月份,即农曆新年和比特币减半时间窗口(前后两个月)。我们仅採用每年在不同日曆月份发生的控制变量,以避免冗余的虚拟变量导致模型估计失稳。

本次测试旨在验证两个常见问题:(i) 所谓「月份效应」是否实则为週期性事件的伪装,例如农曆新年期间的流动性变化或比特币减半效应;(ii) 即便原始月份模式表现微弱,在考虑这些驱动因素后或许能产生预测价值。我们採用半数资料集作为训练集,半数作为测试集,并使用 Brier 分数对每月机率预测进行评分,该指标透过计算预测机率与实际涨跌结果之间的平均变异数(即预测值与现实情况的偏离程度)来评估预测準确性。

图表 7 中的长条图显示了 Brier 改进率与简单基线的比较结果,该基线仅使用训练视窗内的历史上涨月份比率这一单一数值。所有长条图均低于零值线,这意味着每个控制变异的表现都逊于恆定机率基线。简而言之,在月份标籤基础上引入额外日曆标记只会增加噪音干扰。

结语

季节性因素对市场的影响在投资人心中根深蒂固,这种执念甚至可能形成自我实现的预言。但我们的模型表明,若假设每个月的涨跌机率与长期历史平均值基本一致,其表现将超越所有基于日曆週期的交易策略。

这充分说明日曆模式并不包含真正有效的预测讯息,无法用于判断比特币月度走势方向。既然日曆月份无法可靠预测对数收益率的正负走向,那么它预测收益率幅度的可能性更是微乎其微。先前关于「Septembear(9 月魔咒)」乃至所谓「Uptober(10 月必涨)」的传说,或许在统计层面具有参考价值,但均未达到统计有效性标準。

(以上内容获合作伙伴 PANews 授权节录及转载,原文连结 )

- 06.09 注册即送高达 100 USDT 奖励!加入币安,开启全球加密资产投资之旅!

- 06.09 下载币安APP,立享高达 100 USDT 新手奖励!

- 09.12 原神奈芙尔上线时间预测

- 09.12 原神奈芙尔属性介绍

- 09.12 原神月之印获取攻略

- 09.12 盛世天下听力达人达成条件

- 09.12 银与绯洁希德角色介绍一览

- 09.12 魔法工艺奥术屏障流派如何玩

-

- 爱氏物语妈妈的箱子密码是多少 妈妈的箱子密码介绍

- 09.13

-

- 爱氏物语乞丐怎么雇佣 雇佣乞丐做超市店员流程分享

- 09.13

-

-

- 明末渊虚之羽禅院钥匙怎么获得 禅院钥匙用途介绍

- 09.13

-